дивидендная политика

Мы утвердили положение о дивидендной политике

- 19 декабря 2025, 18:11

- |

Друзья, сообщаем, что на заседании Совета директоров утверждена политика в отношении дивидендных выплат, устанавливающая принципы распределения чистой прибыли среди акционеров.

Это важный шаг, который подтверждает нашу уверенность в эффективности бизнес‑модели и финансовой устойчивости компании.

Рассказываем о ключевых параметрах.

🔹 Размер выплат

От 25% до 50% от показателя чистой прибыли за соответствующий отчетный период, скорректированной на капитализированные расходы (NIC) по данным консолидированной финансовой отчетности Группы за прошедший финансовый год, подготовленной в соответствии с МСФО.

🔹Условие выплат

Соотношение чистый долг / скорректированная EBITDA за последние 12 календарных месяцев не должно быть равно или превышать 1.

🔹Периодичность

Не реже одного раза в год, также возможны промежуточные дивиденды — по итогам I квартала, полугодия, 9 месяцев.

Для связи: ir@f1ai.ru

#FIAI #F1AI_invest #F1AI_news #F1AI_стратегия

( Читать дальше )

- комментировать

- 396

- Комментарии ( 0 )

СД Фабрика ПО (входит в ГК Софтлайн), планирующего проведение IPO, утвердил положение о дивидендной политике

- 17 декабря 2025, 19:31

- |

◾ Совет директоров ПАО «Фабрика ПО» (бренд FabricaONE.AI, входит в ГК «Софтлайн»), планирующего проведение IPO, утвердил положение о дивидендной политике.

◾ Согласно опубликованному компанией документу, источником выплаты дивидендов является чистая прибыль по РСБУ. Целевое значение дивидендных выплат составляет не более 50 % от чистой прибыли, скорректированной на капитализированные расходы (NIC), по данным консолидированной отчётности. Минимальное значение дивидендных выплат — 25 % от NIC.

◾ При этом соотношение чистого долга к скорректированной EBITDA за последние 12 календарных месяцев, предшествующих отчётной дате, не должно быть равно или превышать 1.

◾ «Фабрика ПО» будет стремиться выплачивать дивиденды не реже одного раза в год, но может принимать решения о промежуточных дивидендах — по итогам I квартала, полугодия, 9 месяцев отчётного года.

◾ В документе также говорится, что совет директоров будет стремиться актуализировать основные положения дивидендной политики не реже чем раз в 3 года.

( Читать дальше )

Аэрофлот отчитался за III кв. 2025 г. — страховое урегулирование по ВС помогает прибыли. Снижение демпферных выплат влияет на дивидендный потенциал.

- 17 декабря 2025, 15:48

- |

Аэрофлот представил нам фин. результаты по МСФО за III квартал и 9 месяцев 2025 г. Значительное сокращение опер. расходов помогло в III кв. существенно нарастить прибыль, но мы знаем, что эмитент платит дивиденды от скорректированной, а она гораздо меньше. Помимо этого, выплаты по демпферу ниже 2₽ млрд, а помощь государства очень важна (основная статья расходов компании, это авиационное топливо — 38%):

✈️ Выручка: III кв. 261,7₽ млрд (+0,9% г/г), 9 м. 676,5₽ млрд (+6,3% г/г)

✈️ EBITDA: III кв. 89,5₽ млрд (+115,2% г/г), 9 м. 230,9₽ млрд (+37,8% г/г)

✈️ Чистая прибыль: III кв. 32,9₽ млрд (+86,4% г/г), 9 м. 107,2₽ млрд (+78,9% г/г)

💬 Аэрофлот в III кв. перевёз 16,6 млн пассажиров (-3,2% г/г, впервые с этого года снижение относительно прошлого года, были ограничения на работу аэропортов из-за атак БПЛА). На внутренних линиях пассажиропоток снизился до 13 млн пассажиров (-4,5% г/г), на международных линиях, наоборот, увеличился до 3,6 млн пассажиров (+2,2% г/г). Процент занятости пассажирских кресел уменьшился до 91,2%, (-1,1 п.п. г/г).

( Читать дальше )

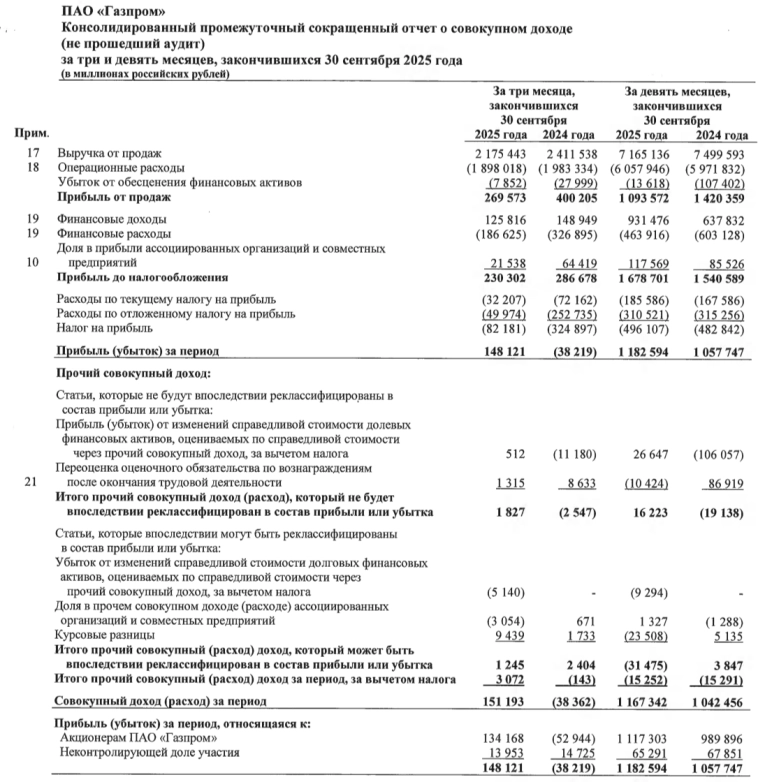

Газпром отчитался за III кв. 2025 г. — скорректированная прибыль увеличилась, но дивидендов не будет из-за инвестиций и процентам по долгам. Риски?

- 16 декабря 2025, 16:17

- |

⛽️ Газпром представил нам финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания слабо отработала III кв., операционная прибыль значительно снизилась (не помогает даже отмена доп. НДПИ в 600₽ млрд), чистая прибыль в плюсе потому что в 2024 г. была переоценка налога и отрицательные курсовые разницы. Скоррект. прибыль подросла по с 2024 г., но FCF отрицательный:

▪️ Выручка: III кв. 2,2₽ трлн (-9,8% г/г), 9 м. 7,2₽ трлн (-4,5% г/г)

▪️ Опер. прибыль: III кв. 269,6₽ млрд (-32,6% г/г), 9 м. 1,1₽ трлн (-23% г/г)

▪️ Чистая прибыль: III кв. 134,2₽ млрд (год назад убыток в 52,9₽ млрд), 9 м. 1,1₽ трлн (+12,9% г/г)

💬 Компания не предоставляет операционные данные, но мы знаем, что РФ за 9 м. 2025 г. снизила добычу природного газа до 404 млрд куб. м. (-3,6% г/г), нефтяного попутного до 75,6 млрд куб. м. (-4,4% г/г), а СПГ до 23,6 млн тонн (-5,2% г/г), в III кв. показатели хуже, чем во II кв. Очень сложно ориентироваться на спотовую цену газа (привязка идёт к цене нефти, т.к. продажи в Китай/Турцию/Европу поступают по такому контракту), не забываем о потере Украинского транзита (убираем ~15 млрд м3 в год для продажи).

( Читать дальше )

Транснефть отчиталась за III кв. 2025 г. — операционная прибыль взлетела, скорректированной прибыли хватает на приличные дивиденды. Перспективы?

- 15 декабря 2025, 14:12

- |

Транснефть представила финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания хорошо отработала III кв. (РФ начала наращивать добычу нефти со II кв., но и налог на прибыль увеличился до 40%), выручка и опер. прибыль второй квартал подряд вышли в плюс по году (в I кв. такого не было). Скоррект. чистая прибыль снизилась по сравнению с прошлым кварталом, но FCF положительный и знатно подрос:

🛢 Выручка: III кв. 360,3₽ млрд (+4,5% г/г), 9 м. 1,079₽ трлн (+1,7% г/г)

🛢 Операционная прибыль: III кв. 82,6₽ млрд (+38,9% г/г), 9 м. 270,9₽ млрд (+12,2% г/г)

🛢 Чистая прибыль акционеров: III кв. 79,3₽ млрд (-3,3% г/г), 9 м. 232,7₽ млрд (-7,7% г/г)

🟣Операционных результатов компания не предоставила, но мы знаем, что в 2025 г. начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, но со II кв. РФ уже начала наращивать добычу (в III кв. 2025 г. РФ добывала нефти в среднем — 9,2 млн б/с vs. II кв. 2025 г. — 9 млн б/с). ФАС в 2025 г. утвердила повышение тарифов по прокачке нефти на 9,9%, повысили выше уровня инфляции из-за увеличения налога на прибыль.

( Читать дальше )

На нефтяников давит курс $, цена нефти и санкции. Сбер продолжает бить рекорды. Снизят ли ставку?

- 14 декабря 2025, 18:00

- |

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:

Тайм коды:

00:00 | Вступление

00:32 | Газпромнефть отчиталась за III кв. 2025 г. — цена на нефть, крепкий рубль и SDN санкции продолжают давить на прибыль. Перспективы и дивиденды?

08:33 | Роснефть отчиталась за III кв. 2025 г. — цена на сырьё, крепкий рубль и долговая нагрузка сократили дивидендный потенциал в 5 раз. SDN List?

14:10 | НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

19:51 | Сбербанк отчитался за ноябрь 2025 г. — процентная маржа растёт, кредитование ускорилось, резервирование ниже в 3 раза, чем год назад. 25:33 | Инфляция в начале декабря — недельные темпы остаются низкими, дефляция цены на бензин и некоторых плодовощей способствует этому. Месячный подсчёт ноября за снижение ставки.

30:39 | Обзор рисков финансовых рынков от ЦБ в ноябре 2025 г. Покупка/продажа акций, валюта и ОФЗ.

( Читать дальше )

Сбербанк отчитался за ноябрь 2025 г. — процентная маржа растёт, кредитование ускорилось, резервирование ниже в 3 раза, чем год назад.

- 11 декабря 2025, 14:02

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за ноябрь 2025 г. Со снижением ставки и смягчением ДКП кредитный портфель включил повышенную скорость (выдача ипотеки 5 месяцев подряд выше, чем год назад, а потребительского кредитования 2 месяца подряд), но, конечно, не обходится без хитростей банка, чтобы показать прибыль выше, чем год назад (снижение налога на прибыль). Частным клиентам в ноябре было выдано 588₽ млрд кредитов (+79,8% г/г, в октябре 2025 г. выдали 581₽ млрд), 4 месяц подряд выдано больше, чем год назад (взрывные темпы кредитования продолжаются, это должно напрячь ЦБ):

💬 Портфель жилищных кредитов вырос на 2,1% за месяц (в октябре +2%) и составил 12,1₽ трлн. В ноябре банк выдал 366₽ млрд ипотечных кредитов (+117,9% г/г, в октябре 353₽ млрд). Оживление в ипотеке связано с различными смягчениями и отменами комиссий. В ноябре Сбер продолжил снижать ставки по рыночной ипотеке (ЦБ снизил ставку до 16,5%), также власти продлили действующие уровни возмещения банкам на покупку квартиры до конца года.

( Читать дальше )

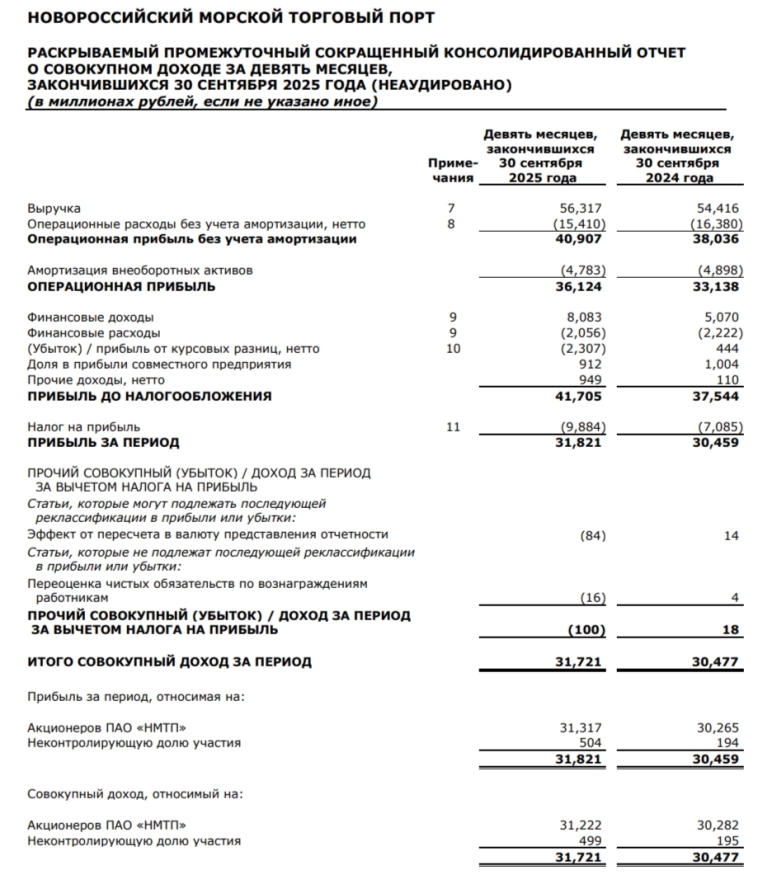

НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

- 10 декабря 2025, 09:29

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

( Читать дальше )

Роснефть отчиталась за III кв. 2025 г. — цена на сырьё, крепкий рубль и долговая нагрузка сократили дивидендный потенциал в 5 раз. SDN List?

- 09 декабря 2025, 14:07

- |

Роснефть опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Отчёт в сокращённой форме, но видно как санкции, укрепление ₽, падение цены на нефть, тарифы естественных монополий и долговая нагрузка влияют на финансовое положение компании, но по сравнению с прошлым кварталом есть прогресс (цена сырья возросла+РФ нарастила добычу). Отмечаю значительный рост свободного денежного потока:

🛢 Выручка: III кв. 2₽ трлн (-18% г/г), 9 м. 6,3₽ трлн (-17,8% г/г)

🛢 EBITDA: III кв. 587₽ млрд (-12,5% г/г), 9 м. 1,6₽ трлн (-29,3% г/г)

🛢 Чистая прибыль: III кв. 32₽ млрд (-79,1% г/г), 9 м. 277₽ млрд (-70,1% г/г)

🟡 Операционные результаты за III квартал. Добыча нефти: 45,3 млн тонн (-0,4% г/г, компания прошла дно цикла по добыче), в 2025 г. начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, но со II кв. РФ уже начала наращивать добычу (в III кв. 2025 г. РФ добывала нефти в среднем — 9,2 млн б/с vs. II кв. 2025 г. — 9 млн б/с). Добыча газа: 18,9 млрд куб.м. (-6,4% г/г, санкции). Переработка нефти: 19 млн тонн (-12,4% г/г, снижение связано с ремонтными работами на НПЗ).

( Читать дальше )

Газпромнефть отчиталась за III кв. 2025 г. — цена на нефть, крепкий рубль и SDN санкции продолжают давить на прибыль. Перспективы и дивиденды?

- 08 декабря 2025, 13:28

- |

🛢 ГПН представила нам финансовые результаты за III квартал и 9 месяцев 2025 г. Сокращённый отчёт получился ожидаемо слабым по сравнению с прошлым годом (увеличение прибыли произошло из-за налогов), но по сравнению с прошлым кварталом прогресс (цена сырья возросла+РФ нарастила добычу). Также стоит отметить увеличенный CAPEX и сюрприз по выкачке денег Газпромом (нет, это неповышенные дивиденды):

🛢️ Выручка: III кв. 928,4₽ млрд (-8,9% г/г), 9 м. 2,7₽ трлн (-11% г/г)

🛢️ Чистая прибыль: III кв. 69,1₽ млрд (+47% г/г), 9 м. 233,8₽ млрд (-37,7% г/г)

💬 Компания предоставила сокращённые операционные данные — добыча углеводородов увеличилась за 9 месяцев на 4,3%, а объём переработки на 2,6%. В 2025 г. начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, но со II кв. РФ уже начала наращивать добычу (в III кв. 2025 г. РФ добывала нефти в среднем — 9,2 млн б/с vs. II кв. 2025 г. — 9 млн б/с). По нефтепродуктам — демпферные выплаты за III кв. 2025 г. составили 171 млрд (-62,1% г/г), ощутимое падение. Средний курс $ в III кв. 2025 г. — 80,6₽, в 2024 г. — 89,3₽, средняя цена Urals в III кв. 2025 г. — 58,2$, в 2024 г. — 69,3$.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал